Economy

आरबीआई ने जून 2025 की मौद्रिक नीति अपडेट जारी की

Posted On:

06 JUN 2025 4:48PM

आरबीआई ने 4 से 6 जून 2025 को अपनी मौद्रिक नीति समिति की 55वीं बैठक के बाद आज यानी 6 जून 2025 को अपनी नवीनतम मौद्रिक नीति की घोषणा की है। आरबीआई के प्रमुख निर्णयों में शामिल हैं:

रेपो दर में कमी

- नीतिगत रेपो दर को तत्काल प्रभाव से 50 आधार अंकों (बीपीएस) से घटाकर 5.50 प्रतिशत किया जा रहा है।

- लिक्विडिटी एडजस्टमेंट फैसिलिटी (एलएएफ) के अंतर्गत स्टैंडिंग डिपॉज़िट फैसिलिटी (एसडीएफ) दर को 5.25 प्रतिशत तथा मार्जिनल स्टैंडिंग फैसिलिटी (एमएसएफ) दर और बैंक दर को 5.75 प्रतिशत तक समायोजित किया जाएगा।

इस निर्णय से आरबीआई को उम्मीद है कि वह उपभोक्ता मूल्य सूचकांक (सीपीआई) मुद्रास्फीति के लिए मध्यम अवधि के लक्ष्य 4 प्रतिशत को +/- 2 प्रतिशत के दायरे में प्राप्त करने के उद्देश्य को पूरा करेगा तथा विकास की गति को बढ़ाएगा।

ग्रोथ आउटलुक

नीति में विभिन्न सकारात्मक और नकारात्मक कारकों तथा मौजूदा स्थितियों को ध्यान में रखा गया है, जो आने वाले महीनों में अर्थव्यवस्था को प्रभावित कर सकते हैं।

- रिपोर्ट में सकारात्मक और नकारात्मक दोनों पहलुओं पर ध्यान दिया गया है, हालांकि वैश्विक आर्थिक परिदृश्य के बारे में अनिश्चितता कुछ कम हुई है, लेकिन यह अभी भी इतनी अधिक है कि बहुपक्षीय एजेंसियां वैश्विक विकास और व्यापार अनुमानों को नीचे की ओर इंगित कर रही हैं।

- हाल की अवधि में शेयर बाजारों में अस्थिरता कम हुई है, डॉलर सूचकांक में सुधार हुआ है और कच्चे तेल में नरमी आई है, हालांकि सोने की कीमतें ऊंची बनी हुई हैं।

- राष्ट्रीय सांख्यिकी कार्यालय (एनएसओ) ने 30 मई, 2025 के अपने अनुमानों के अनुसार 2024-25 की चौथी तिमाही में वास्तविक जीडीपी वृद्धि दर 7.4 प्रतिशत दर्शाई है, जबकि तीसरी तिमाही में यह 6.4 प्रतिशत थी। वास्तविक सकल मूल्य वर्धन (जीवीए) 2024-25 की चौथी तिमाही में 6.8 प्रतिशत बढ़ा। 2024-25 के लिए वास्तविक जीडीपी वृद्धि 6.5 प्रतिशत रखी गई है, जबकि वास्तविक जीवीए में 6.4 प्रतिशत की वृद्धि दर्ज की गई है।

- वर्ष 2025-26 में आर्थिक गतिविधि की तेजी बनी रहेगी, जिसे निजी उपभोग और निश्चित पूंजी निर्माण में वृद्धि का समर्थन प्राप्त होगा।

- वित्तीय और गैर-वित्तीय कंपनियों की बैलेंस शीट में सुधार, क्षमता उपयोग में वृद्धि और सरकार द्वारा पूंजीगत व्यय को बढ़ावा दिए जाने के कारण निवेश गतिविधि में सुधार होने की उम्मीद है।

- व्यापार नीति की अनिश्चितता निर्यात संभावनाओं पर भारी पड़ रही है, हालांकि यूनाइटेड किंगडम के साथ मुक्त व्यापार समझौते (एफटीए) के निष्कर्ष पर पहुंचने और अन्य देशों के साथ प्रगति व्यापार गतिविधि के लिए सहायक है।

- दक्षिण-पश्चिम मानसून के सामान्य से बेहतर रहने के पूर्वानुमान और मजबूत संबद्ध गतिविधियों के कारण कृषि की संभावनाएं उज्ज्वल बनी हुई हैं।

- सेवा क्षेत्र में भी तेजी बरकरार रहने की उम्मीद है।

- हालांकि, लंबे समय तक चले भू-राजनीतिक तनाव और वैश्विक व्यापार तथा मौसम संबंधी अनिश्चितताओं से उत्पन्न होने वाले प्रभाव विकास के लिए नकारात्मक जोखिम पैदा करते हैं।

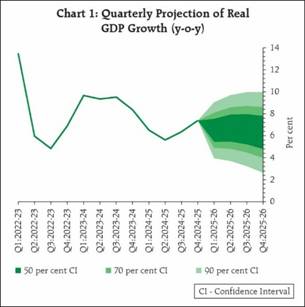

उपरोक्त कारकों को ध्यान में रखते हुए नीति में 2025-26 के लिए वास्तविक जीडीपी वृद्धि 6.5 प्रतिशत अनुमानित की गई है, जिसमें पहली तिमाही 6.5 प्रतिशत, दूसरी तिमाही 6.7 प्रतिशत, तीसरी तिमाही 6.6 प्रतिशत और चौथी तिमाही 6.3 प्रतिशत होगी (चार्ट 1)। जोखिम समान रूप से संतुलित हैं।

इन्फ्लेशन आउटलुक

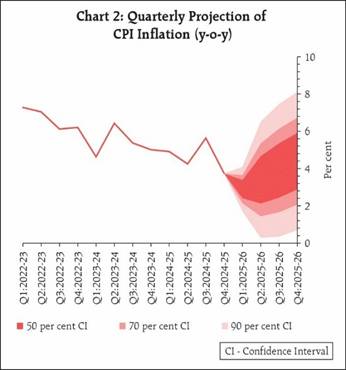

नीति में कहा गया है कि सीपीआई हेडलाइन मुद्रास्फीति मार्च और अप्रैल में अपनी गिरावट की दिशा में जारी रही। अप्रैल 2025 में प्रमुक सीपीआई मुद्रास्फीति लगभग छह साल के निचले स्तर 3.2 प्रतिशत (वर्ष-दर-वर्ष) पर आ जाएगी। खाद्य मुद्रास्फीति में लगातार छठी मासिक गिरावट दर्ज की गई। मार्च-अप्रैल के दौरान कोर मुद्रास्फीति काफी हद तक स्थिर और नियंत्रित रही।

- मुद्रास्फीति का पूर्वानुमान प्रमुख घटकों में नरम कीमतों की ओर संकेत करता है।

- मुद्रास्फीति का पूर्वानुमान प्रमुख घटकों में नरम कीमतों की ओर संकेत करता है। रबी फसल सीजन में गेहूं का रिकॉर्ड उत्पादन और प्रमुख दालों का अधिक उत्पादन तथा सामान्य से अधिक मानसून की उम्मीद के साथ-साथ इसकी जल्दी शुरुआत खरीफ फसल के लिए अच्छे संकेत है, जिससे प्रमुख खाद्य वस्तुओं की पर्याप्त आपूर्ति सुनिश्चित होगी। इससे मुद्रास्फीति के नरम पड़ने की प्रवृत्ति दिखा रही हैं, विशेषकर ग्रामीण परिवारों के लिए।

- अधिकांश अनुमान कच्चे तेल सहित प्रमुख वस्तुओं की कीमतों में निरंतर नरमी की ओर इशारा करते हैं।

- इन अनुकूल पूर्वानुमानों के बावजूद, मौसम संबंधी अनिश्चितताओं और वैश्विक कमोडिटी कीमतों पर पड़ने वाली टैरिफ संबंधी चिंताओं के प्रति सतर्क रहने की आवश्यकता है।

उपरोक्त कारकों को ध्यान में रखते हुए नीति में वित्त वर्ष 2025-26 के लिए सीपीआई मुद्रास्फीति 3.7 प्रतिशत रहने का अनुमान लगाया गया है, जिसमें पहली तिमाही 2.9 प्रतिशत, दूसरी तिमाही 3.4 प्रतिशत, तीसरी तिमाही 3.9 प्रतिशत और चौथी तिमाही 4.4 प्रतिशत रहने का अनुमान है (चार्ट 2)।

पृष्ठभूमि

किसी देश की मौद्रिक नीति में वे कार्य शामिल होते हैं जो वह अर्थव्यवस्था में मुद्रा आपूर्ति और ऋण स्थितियों को नियंत्रित करने के लिए करता है। इसका उद्देश्य मूल्य स्थिरता प्राप्त करना और आर्थिक विकास को समर्थन देना है। भारत में यह कार्य भारतीय रिजर्व बैंक को आरबीआई अधिनियम, 1934 (जैसा कि 2016 में संशोधित किया गया) के अनुसार सौंपा गया है। अधिनियम में छह सदस्यीय मौद्रिक नीति समिति के गठन का प्रावधान है, जिसमें तीन सदस्य आरबीआई के होंगे तथा तीन सदस्य भारत सरकार द्वारा नामित किए जाएंगे।

मौद्रिक नीति के कार्यान्वयन के लिए कई प्रत्यक्ष और अप्रत्यक्ष उपकरण हैं। इनमें शामिल हैं:

v. रेपो दर: रेपो दर वह ब्याज दर है जिस पर भारतीय रिजर्व बैंक (आरबीआई) वाणिज्यिक बैंकों को ऋण देता है। अधिक विशेष रूप से यह वह ब्याज दर है जिस पर रिज़र्व बैंक तरलता समायोजन सुविधा (एलएएफ) के अंतर्गत सभी (एलएएफ) प्रतिभागियों को सरकारी और अन्य अनुमोदित प्रतिभूतियों के कोलेटरल के विरुद्ध तरलता प्रदान करता है।

v. स्टैंडिंग डिपॉज़िट फैसिलिटी (एसडीएफ) दर: वह दर जिस पर रिज़र्व बैंक सभी एलएएफ प्रतिभागियों से एक दिन के आधार पर गैर-संपार्श्विक जमा स्वीकार करता है। एसडीएफ लिक्विडिटी प्रबंधन में अपनी भूमिका के अलावा एक वित्तीय स्थिरता उपकरण भी है। एसडीएफ दर को नीतिगत रेपो दर से 25 आधार अंक नीचे रखा गया है। अप्रैल 2022 में एसडीएफ की शुरूआत के साथ एसडीएफ दर ने एलएएफ कॉरिडोर के फ्लोर के रूप में निश्चित रिवर्स रेपो दर की जगह ले ली।

v. मार्जिनल स्टैंडिंग फैसिलिटी (एमएसएफ): यह भारतीय रिज़र्व बैंक का ऐसा प्रावधान है जो अनुसूचित वाणिज्यिक बैंकों को पोर्टफोलियो में पूर्वनिर्धारित सीमा (2 प्रतिशत) तक की कटौती करके भारतीय रिज़र्व बैंक से ओवर नाइट लिक्विडिटी प्राप्त करने की सक्षमता प्रदान करता है। यह बैंकिंग प्रणाली को अप्रत्याशित लिक्विडिटी की परेशानियों से सुरक्षा प्रदान करता है। एमएसएफ दर को नीतिगत रेपो दर से 25 आधार अंक ऊपर रखा गया है।

v. लिक्विडिटी एडजस्टमेंट फैसिलिटी (एलएएफ): एलएएफ से तात्पर्य भारतीय रिजर्व बैंक के उन कार्यों से है जिसके माध्यम से वह बैंकिंग प्रणाली में/से लिक्विडिटी का प्रदान करने/वापस लेना का कार्य करता है। इसमें ओवरनाइट के साथ-साथ टर्म रेपो/रिवर्स रेपो (निश्चित और परिवर्तनीय दरें) एसडीएफ और एमएसएफ शामिल हैं। एलएएफ के अलावा लिक्विडिटी प्रबंधन के साधनों में पूर्णतः खुले बाजार परिचालन (ओएमओ), विदेशी मुद्रा स्वैप और बाजार स्थिरीकरण योजना (एमएसएस) शामिल हैं।

v. एलएएफ कॉरिडोर: एलएएफ कॉरिडोर में मार्जिनल स्टैंडिंग फैसिलिटी (एमएसएफ) दर इसकी ऊपरी सीमा (अधिकतम सीमा) है तथा स्टैंडिंग डिपॉज़िट फैसिलिटी (एसडीएफ) दर इसकी निचली सीमा (फ्लोर) है तथा पॉलिसी रेपो दर कॉरिडोर के मध्य में है।

v. मेन लिक्विडिटी मैनेजमेंट टूल: नकद आरक्षित अनुपात (सीआरआर) मेंटेनेंस साइकिल के साथ मेल खाते हुए परिवर्तनीय दर पर 14-दिवसीय अवधि रेपो/रिवर्स रेपो ऑक्शन ऑपरेशन, फ्रिक्शन लिक्विडिटी आवश्यकताओं के प्रबंधन के लिए मुख्य लिक्विडिटी मैनेजमेंट टूल है।

v. फाइन ट्यूनिंग ऑपरेशन: मेन लिक्विडिटी ऑपरेशन को एक दिन और/या लंबी अवधि के लिए ठीक-ठीक संचालन द्वारा समर्थित किया जाता है, ताकि रिजर्व रखरखाव अवधि के दौरान किसी भी अप्रत्याशित लिक्विडिटी परिवर्तन से निपटा जा सके। इसके अतिरिक्त, यदि आवश्यक हो तो रिज़र्व बैंक 14 दिनों से अधिक की दीर्घकालिक परिवर्तनीय दर रेपो/रिवर्स रेपो ऑक्शन आयोजित करता है।

v. रिवर्स रेपो दर: वह ब्याज दर जिस पर रिजर्व बैंक एलएएफ के अंतर्गत पात्र सरकारी प्रतिभूतियों के कोलेटरल के विरुद्ध बैंकों से लिक्विडिटी अवशोषित करता है। एसडीएफ के लागू होने के बाद, निश्चित दर रिवर्स रेपो परिचालन समय-समय पर निर्दिष्ट उद्देश्यों के लिए आरबीआई के विवेक पर होगा।

v. बैंक दर: वह दर जिस पर रिजर्व बैंक विनिमय पत्र या अन्य वाणिज्यिक पत्रों को खरीदने या पुनः छूट देने के लिए तैयार है। बैंक दर बैंकों पर उनकी आरक्षित आवश्यकताओं (नकद आरक्षित अनुपात और वैधानिक लिक्विडिटी अनुपात) को पूरा करने में कमी के लिए लगाई जाने वाली दंडात्मक दर के रूप में कार्य करती है। बैंक दर आरबीआई अधिनियम, 1934 की धारा 49 के तहत प्रकाशित की जाती है। इस दर को एमएसएफ दर के अनुरूप कर दिया गया है तथा नीतिगत रेपो दर में परिवर्तन के साथ-साथ एमएसएफ दर में भी परिवर्तन होने पर यह दर स्वतः ही बदल जाती है।

v. नकद आरक्षित अनुपात (सीआरआर): औसत दैनिक शेष राशि जिसे किसी बैंक को पिछले दूसरे पखवाड़े के अंतिम शुक्रवार को अपनी शुद्ध मांग और सावधि देयताओं (एनडीटीएल) के प्रतिशत के रूप में रिजर्व बैंक के पास बनाए रखना आवश्यक है, जिसे रिजर्व बैंक समय-समय पर आधिकारिक राजपत्र में अधिसूचित कर सकता है।

v. स्टेट्यूटरी लिक्विडिटी रेश्यो (एसएलआर): प्रत्येक बैंक भारत में ऐसी परिसंपत्तियां बनाए रखेगा, जिनका मूल्य भारत में उसकी मांग और सावधि देयताओं के योग के ऐसे प्रतिशत से कम नहीं होगा, जैसा कि भारतीय रिजर्व बैंक समय-समय पर आधिकारिक राजपत्र में अधिसूचना द्वारा निर्दिष्ट करे और ऐसी परिसंपत्तियां बनाए रखी जाएंगी, जैसा कि ऐसी अधिसूचना में निर्दिष्ट किया जा सकता है (आमतौर पर भार रहित सरकारी प्रतिभूतियों, नकदी और सोने में)।

v. ओपन मार्केट ऑपरेशन (ओएमओ): इनमें बैंकिंग प्रणाली में टिकाऊ लिक्विडिटी डालने/निकालने के लिए रिजर्व बैंक द्वारा सरकारी प्रतिभूतियों की सीधी खरीद/बिक्री शामिल है।

आरबीआई मौद्रिक नीति में निम्नलिखित तत्व शामिल हैं:

- मुद्रास्फीति की गतिशीलता की व्याख्या और निकट अवधि की मुद्रास्फीति का दृष्टिकोण,

- मुद्रास्फीति और विकास के अनुमान और जोखिम का संतुलन,

- अर्थव्यवस्था की स्थिति का आकलन,

- मौद्रिक नीति की परिचालन प्रक्रिया की अद्यतन समीक्षा, तथा

- प्रोजेक्शन परफॉर्मेंस का मूल्यांकन।

संदर्भ:

- https://www.rbi.org.in/Scripts/BS_PressReleaseDisplay.aspx?prid=60605

- https://www.rbi.org.in/Scripts/BS_PressReleaseDisplay.aspx?prid=60604

- https://www.rbi.org.in/scripts/FS_Overview.aspx?fn=2752

- https://www.rbi.org.in/scripts/FS_Overview.aspx?fn=2752

पडीफ डाउनलोड करने के लिए यहाँ क्लिक करें

*********

एमजी/केसी/डीवी

(Explainer ID: 154584)

आगंतुक पटल : 2940

Provide suggestions / comments