वित्त मंत्रालय

वित्त मंत्रालय वर्षांत समीक्षा 2023: राजस्व विभाग

प्रविष्टि तिथि:

27 DEC 2023 6:19PM by PIB Delhi

वर्ष 2023 में केंद्रीय प्रत्यक्ष कर बोर्ड (सीबीडीटी), राजस्व विभाग, वित्त मंत्रालय ने साल भर कई नागरिकों पर केंद्रित पहल कीं। सीबीडीटी ने करदाताओं तक पहुंच, सक्रिय हेल्पडेस्क के माध्यम से सहायता पर ध्यान केंद्रित करके सुधारों के माध्यम से कई पहल कीं और पारदर्शिता एवं दक्षता के लिए प्रतिबद्धता दिखाते हुए फेसलेस प्रक्रियाओं को अपनाया है। राष्ट्रीय वेबसाइट में सुधार और अन्य डिजिटल पहलों ने भी समग्र रूप से करदाता अनुभव को बेहतर बनाने में योगदान दिया है।

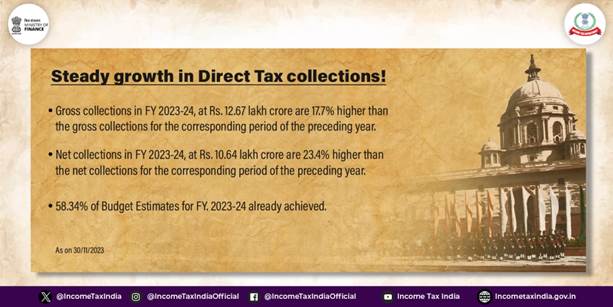

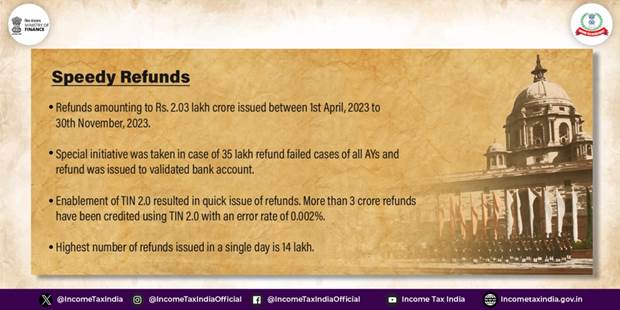

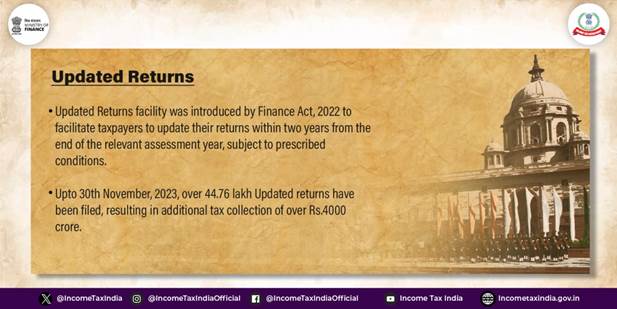

12.67 लाख करोड़ रुपये के सकल कर संग्रह से सालाना आधार पर 17.7% की वृद्धि पता चलती है, वहीं, शुद्ध संग्रह 10.64 लाख करोड़ रुपये तक पहुंच गया है जो सालाना आधार पर 23.4% ज्यादा है। विशेष बात यह है कि वित्त वर्ष के लिए बजट अनुमान का 58.34% पहले ही हासिल हो चुका है। 2.03 लाख करोड़ रुपये से अधिक के रिफंड किए जाने से इस काम में तेजी स्पष्ट है और 7 दिनों के भीतर 3.43 करोड़ से अधिक आयकर रिटर्न (आईटीआर) संसाधित किए गए हैं। टीआईएन (टिन) 2.0, आईटीआर प्री-फिलिंग और अपडेटेड रिटर्न जैसी पहलों के लागू होने से प्रक्रियाएं सुव्यवस्थित हो गई हैं, जिसके परिणामस्वरूप 44.76 लाख अपडेटेड रिटर्न दाखिल कर दिए गए हैं।

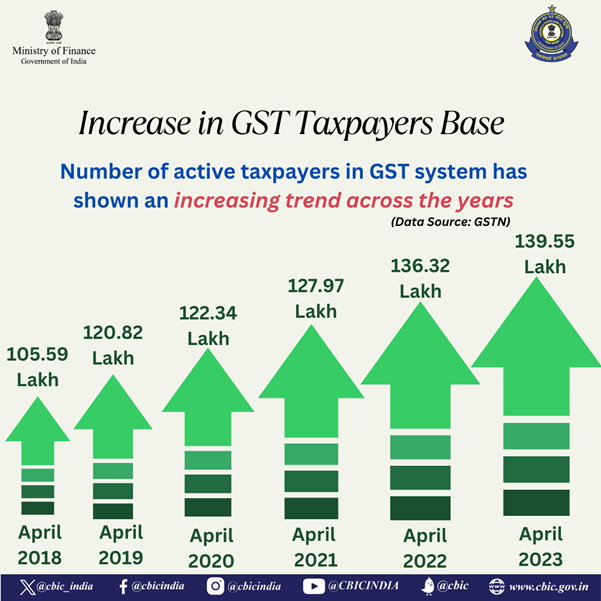

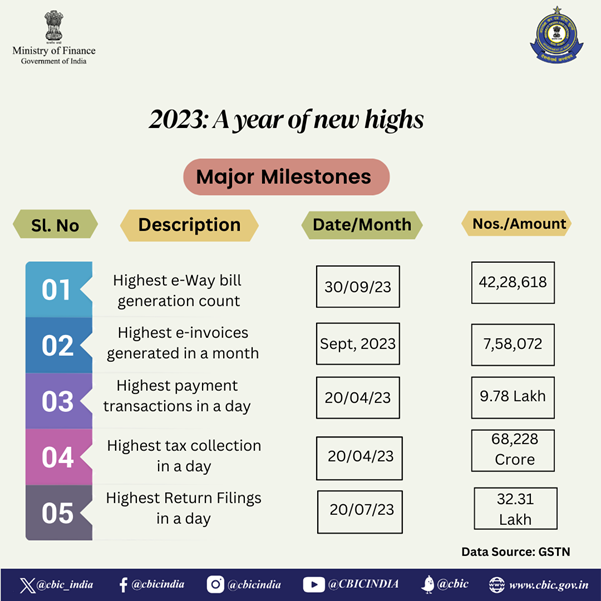

राजस्व विभाग, वित्त मंत्रालय के केंद्रीय अप्रत्यक्ष कर और सीमा शुल्क बोर्ड (सीबीआईसी) ने वस्तु एवं सेवा कर (जीएसटी) प्रणाली की दक्षता और प्रामाणिकता को बढ़ाने में महत्वपूर्ण मील के पत्थर हासिल किए हैं। वस्तु एवं सेवा कर (जीएसटी) ने न केवल कार्यान्वयन के छह सफल वर्ष पूरे किए, बल्कि पिछले संग्रह के सभी रिकॉर्ड तोड़ दिए और अप्रैल 2023 में 1.87 लाख करोड़ रुपये के साथ अब तक का सबसे अधिक कर राजस्व संग्रह हासिल किया।

डेटा एनालिटिक्स और कृत्रिम बुद्धिमत्ता (आर्टीफिशियल इंटेलिजेंस) का लाभ उठाते हुए, सीबीआईसी ने आवेदकों के लिए जोखिम रेटिंग प्रणाली लागू करके पंजीकरण प्रक्रिया को मजबूत बनाकर धोखाधड़ी वाली प्रविष्टियों को रोकने के लिए गहन सत्यापन सुनिश्चित किया है। इसके अतिरिक्त, व्यावसायिक स्थानों की जियो-टैगिंग, नॉन-फाइलर्स के लिए पंजीकरण का सिस्टम-आधारित निलंबन और रिफंड आवेदनों का जोखिम-आधारित प्रसंस्करण गलत तौर तरीकों पर अंकुश लगाने के लिए सीबीआईसी की प्रतिबद्धता को दर्शाता है।

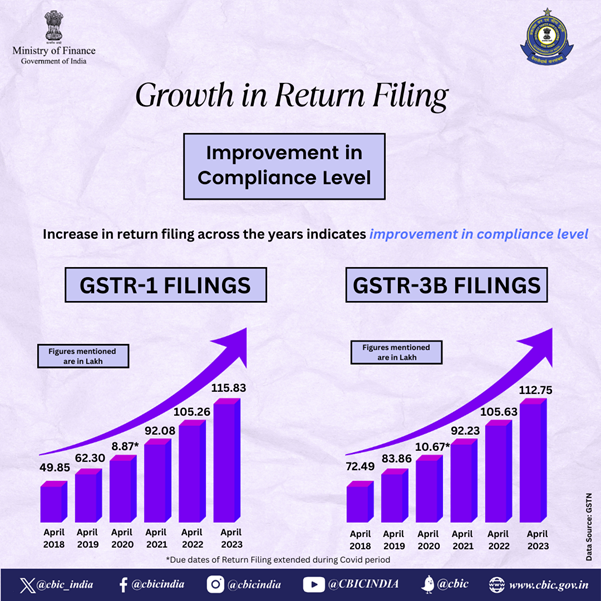

फाइलिंग प्रक्रिया को सुव्यवस्थित करने के लिए, जीएसटीआर-1 और जीएसटीआर-3बी की क्रमिक फाइलिंग को अनिवार्य कर दिया गया है, जिससे समय पर रिटर्न और इनपुट टैक्स क्रेडिट की सुचारू उपलब्धता को बढ़ावा मिलेगा। फर्जी पंजीकरणों के खिलाफ विशेष अभियान, मिलान नहीं होने की सूचना के लिए सिस्टम-आधारित तंत्र और अस्थायी पंजीकरण के वास्ते आवेदन करने के उद्देश्य से अपंजीकृत व्यक्तियों के लिए एक नई कार्यक्षमता से सीबीआईसी की अनुपालन के प्रति प्रतिबद्धता प्रदर्शित होती है।

इसके अलावा, इलेक्ट्रॉनिक नकदी बहीखातों में शेष राशि का हस्तांतरण, छोटे करदाताओं के लिए छूट और ई-कॉमर्स ऑपरेटरों के माध्यम से अंतर-राज्य आपूर्ति की सुविधा जैसे उपाय सीबीआईसी के व्यवसायों का समर्थन करने और नकदी प्रवाह में सुधार करने के दिशा में किए गए प्रयास रेखांकित होते हैं। उपग्रह प्रक्षेपण सेवाओं के लिए जीएसटी छूट देना और विलंब शुल्क ढांचों का सरलीकरण उल्लेखनीय है।

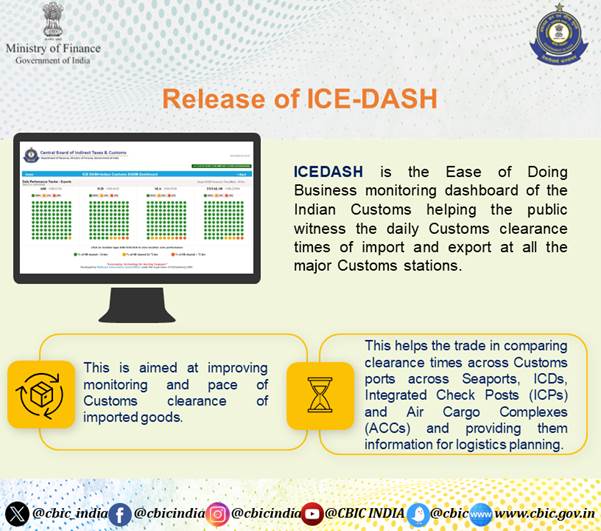

सीमा शुल्क के मोर्चे पर, सीबीआईसी ने नियामक और नीतिगत सुधार शुरू किए हैं, जिसमें सीमा शुल्क दरों को तर्कसंगत बनाना और गैर-अपराधीकरण की दिशा में कदम उठाना शामिल है। आइसगेट 2.0 और एनोनिमाइज्ड (अनाम) एस्केलेशन मैकेनिज्म जैसी तकनीकी सुधारों से आधुनिकीकरण और उपयोगकर्ता के अनुकूल इंटरफेस के लिए प्रतिबद्धता का पता चलता है। प्री-गेट प्रोसेसिंग सुविधाएं और नियंत्रण प्रयोगशालाओं के आधुनिकीकरण जैसी बुनियादी ढांचागत पहल, परिचालन दक्षता को और बढ़ाती हैं। सीबीआईसी के प्रयास कर प्रशासन के लिए एक समग्र दृष्टिकोण को दर्शाते हैं, जिनका लक्ष्य पारदर्शिता, कारोबारी सुगमता और अनुपालन है।

2023 में वित्त मंत्रालय के राजस्व विभाग की कुछ प्रमुख उपलब्धियां इस प्रकार हैं:

केंद्रीय प्रत्यक्ष कर बोर्ड:

प्रत्यक्ष कर संग्रह में टिकाऊ वृद्धि:

- वित्त वर्ष 2023-24 में सकल संग्रह 12.67 लाख करोड़ रुपये के स्तर पर बना हुआ है, जो पिछले वर्ष की इसी अवधि के सकल संग्रह से 17.7% अधिक है।

- वित्त वर्ष 2023-24 में शुद्ध संग्रह 10.64 लाख करोड़ रुपये है, जो पिछले वर्ष की इसी अवधि के शुद्ध संग्रह से 23.4% अधिक है।

- 30/11/2023 तक वित्त वर्ष 2023-24 के लिए बजट अनुमान का 58.34% पहले ही हासिल हो चुका है।

शीघ्र रिफंड:

- 1 अप्रैल, 2023 से 30 नवंबर, 2023 के बीच 2.03 लाख करोड़ रुपये के रिफंड जारी किए गए।

- सभी निर्धारण वर्ष के विफल रहे 35 लाख रिफंड के मामलों के लिए विशेष पहल की गई और पुष्ट बैंक खाते में रिफंड जारी किए गए।

- टीआईएन 2.0 के सक्षम होने से रिफंड शीघ्र जारी हो गया। 0.002% की त्रुटि दर के साथ टीआईएन 2.0 का उपयोग करके 3 करोड़ से अधिक रिफंड जमा कर दिए गए हैं।

- एक दिन में जारी किए गए सबसे ज्यादा रिफंड की संख्या 14 लाख रही।

आयकर रिटर्न (आईटीआर) भरने से जुड़ी उपलब्धियां:

- 30.11.2023 तक आकलन वर्ष में 7.97 करोड़ आईटीआर भरे गए

- 30.11.2023 तक आकलन वर्ष 2023-24 के लिए 7.76 करोड़ आईटीआर भरे गए

- 31 जुलाई, 2023 को एक दिन में सबसे अधिक 64.33 लाख आईटीआरए दाखिल हुए

- एक माह में सर्वाधिक 5.5 करोड़ आईटीआर जुलाई, 2023 में दाखिल किए गए

- आईटीआर फाइलिंग प्रति सेकंड: 486 (31 जुलाई, 2023 को शाम 4:35 बजे)

- आईटीआर फाइलिंग प्रति मिनट: 8,622 (31 जुलाई, 2023 को शाम 5:54 बजे)

- आईटीआर फाइलिंग प्रति घंटा: 4,96,559 (31 जुलाई, 2023 को शाम 5 बजे से शाम 6 बजे के बीच)

अपडेट रिटर्न:

- करदाताओं को निर्धारित शर्तों के तहत, संबंधित आकलन वर्ष के अंत से दो साल के भीतर अपने रिटर्न को अपडेट करने की सुविधा प्रदान करने के लिए वित्त अधिनियम, 2022 द्वारा अपडेट रिटर्न की सुविधा शुरू की गई थी।

- 30 नवंबर, 2023 तक 44.76 लाख से अधिक अपडेट रिटर्न दाखिल किए गए हैं, जिसके परिणामस्वरूप 4000 करोड़ रुपये से अधिक का अतिरिक्त कर संग्रह हुआ है।

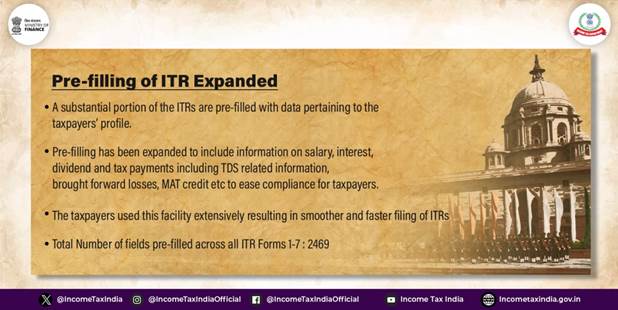

आईटीआर की प्री-फाइलिंग का विस्तार किया गया:

- आईटीआर का एक बड़ा हिस्सा करदाताओं की प्रोफ़ाइल से संबंधित डेटा से प्री-फिल यानी पहले से भरा हुआ है।

- करदाताओं के लिए अनुपालन को आसान बनाने के लिए टीडीएस से संबंधित जानकारी, आगे बढ़ाए गए नुकसान, एमएटी क्रेडिट आदि सहित वेतन, ब्याज, लाभांश और कर भुगतान की जानकारी को शामिल करने के लिए प्री-फिलिंग का विस्तार किया गया है।

- करदाताओं ने इस सुविधा का बड़े पैमाने पर उपयोग किया जिसके परिणामस्वरूप आईटीआरएस को आसानी से और तेजी से दाखिल किया जा सका

- सभी आईटीआर फॉर्म 1-7 में पहले से भरे गए फ़ील्ड की कुल संख्या: 2469

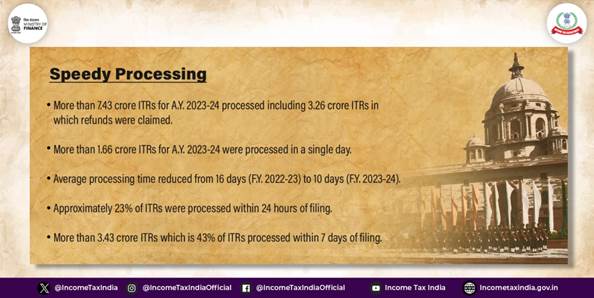

शीघ्र प्रोसेसिंग

- आकलन वर्ष 2023-24 के लिए 7.43 करोड़ से ज्यादा आईटीआर प्रोसेस किए गए, जिनमें से 3.26 करोड़ आईटीआर में रिफंड का दावा किया गया था.

- आकलन वर्ष 2023-24 के लिए 1.66 करोड़ से अधिक आईटीआरए एक ही दिन में संसाधित किए गए।

- औसत प्रोसेसिंग समय 16 दिन (वित्तीय वर्ष 2022-23) से घटकर 10 दिन (वित्तीय वर्ष 2023-24) रह गया।

- लगभग 23% आईटीआर दाखिल करने के 24 घंटों के भीतर प्रोसेस किए गए थे।

- 3.43 करोड़ से अधिक आईटीआर दाखिल करने के 7 दिनों के भीतर प्रोसेस किए गए, जो कुल आईटीआर का 43% है।

करदाताओं की सुविधा के लिए लाभकारी पहल:

- आयकर अधिनियम, 1961 (अधिनियम) की धारा 119(2)(बी) के तहत देरी की माफी के लिए परिपत्र संख्या 13/2023 जारी किया गया, जो सीसीएसआईटी/ डीजीएसआईटी को आकलन वर्ष 2018-19 से आकलन वर्ष 2022-23 के लिए अधिनियम की धारा 80पी के तहत कटौती का दावा करने वाले आय के रिटर्न से संबंधित आवेदनों से निपटने के लिए अधिकृत करता है।

- आकलन वर्ष 2021-22 के लिए प्रपत्र 10-आईसी दाखिल करने की नियत तारीख को 31.01.2024 तक बढ़ाने के उद्देश्य से आयकर अधिनियम, 1961 की धारा 119(2)(बी) के तहत देरी की माफी के लिए परिपत्र संख्या 19/2023 जारी किया गया।

करदाता आउटरीच कार्यक्रम:

- करदाताओं को अपना आईटीआर जल्दी दाखिल करने के लिए प्रोत्साहित करने और महत्वपूर्ण कर अनुपालन तिथियों और प्रक्रियाओं के बारे में उनके बीच जागरूकता पैदा करने के उद्देश्य से लक्षित ईमेल और एसएमएस अभियानों के साथ-साथ सोशल मीडिया पर अभियान शुरू किए गए थे।

- चालू वित्त वर्ष के दौरान करदाताओं को आधार-पैन लिंकिंग, आईटीआर फाइलिंग और अन्य वैधानिक फाइलिंग, बैंक सत्यापन मुद्दों, डिजिटल हस्ताक्षर प्रमाणपत्र, आईटीआर का ई-सत्यापन जैसे विभिन्न मुद्दों पर जागरूकता पैदा करने और मार्गदर्शन प्रदान करने के लिए 50 करोड़ से अधिक लक्षित ईमेल और 51 करोड़ लक्षित एसएमएस भेजे गए हैं।

- करदाताओं का मार्गदर्शन करने के लिए शैक्षिक वीडियो/ ट्यूटोरियल और बैनर।

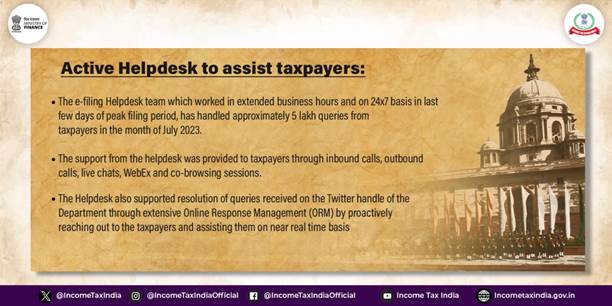

करदाताओं की सहायता के लिए सक्रिय हेल्पडेस्क:

- पीक फाइलिंग अवधि के आखिरी कुछ दिनों में ज्यादा घंटों और 24x7 आधार पर काम करने वाली ई-फाइलिंग हेल्पडेस्क टीम ने जुलाई 2023 के महीने में करदाताओं से लगभग 5 लाख प्रश्नों का समाधान किया है।

- हेल्पडेस्क से करदाताओं की तरफ से आने वाली कॉल, की गईं कॉल, लाइव चैट, वेबएक्स और सह-ब्राउजिंग सत्र के माध्यम से सहायता प्रदान की गई।

- हेल्पडेस्क ने करदाताओं तक सक्रिय रूप से पहुंच कायम करके और वास्तविक समय के आधार पर उनकी सहायता करके व्यापक ऑनलाइन प्रतिक्रिया प्रबंधन (ओआरएम) के माध्यम से विभाग के ट्विटर हैंडल पर प्राप्त प्रश्नों के समाधान का भी प्रयास किया।

स्टार्ट अप्स के लिए कारोबारी सुगमता: धारा 56(2)(7बी) की प्रयोज्यता के एकल मुद्दे पर जांच के लिए चयनित स्टार्ट-अप कंपनियों के लिए, पत्र एफ. नं. 173/149/2019-आईटीए-1 दिनांक 10.10.2023 के अनुरूप ऐसे मुद्दों पर कोई सत्यापन नहीं किया जाएगा।

टीआईएन 2.0

- पूर्ववर्ती ओएलटीएएस आधारित भुगतान प्रणाली की जगह ई-फाइलिंग पोर्टल पर एक नया ई-पे कर भुगतान प्लेटफॉर्म टीआईएन 2.0 उपलब्ध कराया गया था (01.04.2023 से संपूर्ण कर भुगतान टीआईएन 2.0 में स्थानांतरित हो गया है)।

- इससे करों के ई-भुगतान के लिए उपयोगकर्ता के अनुकूल विकल्पों का प्रावधान संभव हो गया है, जिसमें वर्तमान में इंटरनेट बैंकिंग, एनईएफटी/ आरटीजीएस, ओटीसी, डेबिट कार्ड, पेमेंट गेटवे और यूपीआई शामिल हैं।

- टीआईएन 2.0 से जुड़े बैंकों की संख्या पहले से कहीं अधिक है, जिससे करदाताओं को करों के भुगतान के लिए बैंकों का व्यापक विकल्प मिलता है।

एआईएस मॉड्यूल में की गईं पहल

- करदाताओं को यूटिलिटी के माध्यम से पहले के फीडबैक को संशोधित करने की सुविधा प्रदान करने के लिहाज से संशोधित फीडबैक कार्यक्षमता के साथ एआईएस यूटिलिटी को सक्षम बनाया गया।

- कंप्लायंस पोर्टल पर एआईएस होमपेज, कंप्लायंस पोर्टल पर उपलब्ध अनुपालन पोर्टल पर उपलब्ध सभी कार्यों के लिए समग्र दृश्य प्रदान करता है, जिससे उपयोगकर्ताओं ज्यादा सुविधाएं लेना संभव होता है।

- एआईएस में "कर भुगतान" अनुभाग के लिए नई विशेषताएं - आईटीआरएस दाखिल करने में करदाता को सहूलियत देने के लिए बीएसआर कोड, चालान क्रमांक आदि जैसी कुछ विशेषताएं जोड़ी गईं।

- एआईएस पोर्टल पर पैन-आधार लिंकिंग स्टेटस डिस्प्ले, पैन नंबर के अनुपालन में सहूलियत के अलावा दिए गए आइकन में स्टेटस प्रदर्शित होता है।

- सूचना पुष्टिकरण कार्यक्षमता - सूचना स्रोत से एकत्रित जानकारी पर करदाताओं की तरफ से फीडबैक साझा करना और करदाताओं का फीडबैक/ प्रतिक्रिया पर पुष्टि लेना।

करों के भुगतान पर रिपोर्ट: किसी दिए गए आकलन वर्ष के लिए करदाता द्वारा किए गए कर भुगतान से संबंधित एक नई रिपोर्ट कंप्लायंस पोर्टल पर 'रिपोर्ट' अनुभाग के तहत उपलब्ध कराई जाती है जो दिए गए आकलन वर्ष के लिए दिए गए सभी करों का एक समेकित सार प्रदान करती है।

टीडीएस से संबंधित ऑनलाइन प्रपत्र भरने की सुविधा: कम या शून्य दर पर कर कटौती के लिए आवेदन के सभी प्रपत्र अब इलेक्ट्रॉनिक रूप से दाखिल किए जा सकते हैं और इलेक्ट्रॉनिक रूप से संसाधित किए जा सकते हैं।

आयकर विभाग की राष्ट्रीय वेबसाइट का पुनरुद्धार

- पुनर्निर्मित राष्ट्रीय वेबसाइट - www.incometaxindia.gov.in लॉन्च की गई

- वेबसाइट कर और अन्य संबंधित जानकारी के व्यापक संग्रह के रूप में कार्य करती है।

- साइट एक 'करदाता सेवा मॉड्यूल' भी प्रदान करती है जिसमें करदाताओं को अपने आईटीआरएस दाखिल करने में सहायता करने के लिए विभिन्न कर टूल शामिल हैं।

- निर्धारित दिनांक से जुड़ी लगातार चेतावनी रिवर्स काउंटडाउन, टूल युक्तियां और प्रासंगिक पोर्टलों के लिंक प्रदान करती है।

- यह प्रत्यक्ष कर कानूनों, संबंधित अधिनियमों, नियमों, आयकर परिपत्रों और अधिसूचनाओं, सभी संदर्भ और हाइपरलिंक तक पहुंच प्रदान करता है।

- मोबाइल अनुक्रियाशील लेआउट के साथ पुन: एक सुंदर डिजाइन तैयार किया गया।

फेसलेस प्रक्रियाएं:

- आईटीडी की प्रमुख उपलब्धियों में से एक फेसलेस व्यवस्था को सक्षम बनाया गया है।

- एसओपी जारी करने, वीडियो-कॉन्फ्रेंसिंग के प्रावधान और शिकायत निवारण के लिए समर्पित ईमेल के साथ फेसलेस मूल्यांकन, जुर्माना और अपील की प्रक्रिया को लगातार सुव्यवस्थित किया गया है।

|

पूरे किए गए फेसलेस मूल्यांकन की संख्या

|

4.58 लाख

|

|

निपटाई गईं फेसलेस पेनाल्टी की संख्या

|

4.80 लाख

|

|

निस्तारित की गईं फेसलेस अपीलों की संख्या

|

2.25 लाख

|

(22.11.2023 तक के आंकड़े)

डिमांड मैनेजमेंट फैसिलिटेशन सेंटर (डीएफसी):

- मैसूर, कर्नाटक में एक डिमांड मैनेजमेंट फैसिलिटेशन सेंटर (डीएफसी) स्थापित किया गया है।

- डीएफसी का उद्देश्य करदाताओं को उनकी लंबित मांगों को हल करने में सुविधा प्रदान करना है।

- समाधान के द्वारा करदाताओं की मांगों में कमी को सुविधाजनक बनाने के लिए 86166781200 से करदाताओं को कॉल की गईं।

- करदाता डीएफसी को इस नंबर पर कॉल कर सकते हैं: 1800 309 0130। मेल आईडी: textdemand@cpc.incometax.gov.in से मेल भेजे जाते हैं।

- कुल 1,46,385 मांगें कम की गईं, जिससे 3,57,858 करोड़ रुपये की मांग कम हो गईं।

स्वच्छता ही सेवा:

- आयकर कार्यालयों में स्वच्छता का संकल्प लिया गया

- पूरे भारत में 175 स्थलों पर स्वच्छता अभियान चलाया गया

- सामुदायिक जुड़ाव और भागीदारी

- सोशल मीडिया के माध्यम से जागरूकता

विशेष अभियान 3.0 – सर्वश्रेष्ठ तौर तरीके:

- वित्त मंत्री श्रीमती निर्मला सीतारमण ने कर्मयोगी भारत के आईजीओटी प्लेटफॉर्म पर आईटीडी में शिकायत निवारण पर एक डिजिटल ई-लर्निंग पाठ्यक्रम का उद्घाटन किया।

- मुंबई के आयकर भवन में "हरित आयकर" पहल के तहत एक अप्रयुक्त भूमि के टुकड़े को "जस-वंध" में परिवर्तित करना, जो एक हरा-भरा गलियारा है।

- कार्बन फुटप्रिंट में कमी के लिए कौटिल्य भवन, मुंबई में 100 किलोवाट ग्रिड कनेक्टेड रूफटॉप सोलर परियोजना की स्थापना

- तेलंगाना के संगारेड्डी जिले में गोंगलूर नाम के एक गांव को उसके सर्वांगीण विकास के लिए विभाग द्वारा गोद लिया गया था और यहां एक मार्केट यार्ड-सह-खेल अकादमी विकसित की गई थी।

केंद्रीय अप्रत्यक्ष कर एवं सीमा शुल्क बोर्ड (सीबीआईसी):

वस्तु एवं सेवा कर (जीएसटी)

पंजीकरण के आवेदनों की जोखिम रेटिंग: धोखाधड़ी वाले तत्वों की जीएसटी प्रणाली में प्रवेश पर रोक सुनिश्चित करने के उद्देश्य से जोखिम वाले आवेदकों की पहचान करने के लिए डेटा एनालिटिक्स और कृत्रिम बुद्धिमत्ता (आर्टीफिशियल इंटेलिजेंस) के उपयोग से पंजीकरण प्रक्रिया को मजबूत किया गया है। इससे पंजीकरण से जुड़े उनके आवेदन पर फैसला लेने से पहले फील्ड अधिकारियों द्वारा भौतिक सत्यापन सहित उनका विस्तृत सत्यापन संभव हुआ है।

पोर्टल पर पंजीकरण के लिए आवेदक के व्यवसाय स्थल के साथ-साथ मौजूदा पंजीकृत व्यक्तियों के व्यवसाय स्थल की जियो टैगिंग की सुविधा प्रदान की गई है।

सिस्टम आधारित पंजीकरण का निलंबन उन मामलों में किया जाता है जहां लगातार 6 महीने की अवधि तक रिटर्न दाखिल नहीं किया जाता है।

रिफंड आवेदनों की जोखिम रेटिंग: जीएसटी रिफंड आवेदनों को डेटा एनालिटिक्स और जोखिम मापदंडों के आधार पर जोखिम रेटिंग दी जा रही है, ताकि ऐसे जोखिम भरे रिफंड आवेदनों को संसाधित करते समय कर अधिकारियों द्वारा विस्तृत सत्यापन किया जा सके। साथ ही, यह सुनिश्चित किया जा सके कि धोखाधड़ी करने वाले करदाताओं को अनुचित/ अयोग्य रिफंड को मंजूरी नहीं दी गई हों।

जीएसटीआर-1 और जीएसटीआर-3बी की क्रमिक फाइलिंग: 01.10.2022 से प्रभावी कर अवधि के लिए जीएसटीआर-3बी दाखिल करने से पहले जीएसटीआर-एल दाखिल करना अनिवार्य कर दिया गया है। इसके अलावा, 01.10.2022 से जीएसटीआर-1 की क्रमिक फाइलिंग भी अनिवार्य कर दी गई है। इसी प्रकार, जीएसटीआर-एल के साथ-साथ जीएसटीआर-3बी को पूरी तरह से क्रमिक कर अवधि के अनुसार बनाया गया है। इससे समय पर रिटर्न दाखिल करना सुनिश्चित होगा और प्राप्तकर्ता को इनपुट टैक्स क्रेडिट की उपलब्धता सुगम होगी।

केंद्रीय और राज्य कर अधिकारियों द्वारा संयुक्त रूप से निकट समन्वय में, 16.05.2023 से 15.07.2023 की अवधि के दौरान फर्जी पंजीकरणों के खिलाफ एक विशेष अखिल भारतीय अभियान की शुरुआत की गई। उक्त अभियान के कार्यान्वयन के लिए निर्देश संख्या 01/2023-जीएसटी दिनांक 04.05.2023 के तहत विस्तृत दिशानिर्देश जारी किए गए हैं।

एक निश्चित सीमा (वर्तमान में 25 लाख रुपये और 20%) से ऊपर जीएसटीआर-1 और जीएसटीआर-3बी के बीच देनदारी में विसंगतियों की सूचना देने के लिए सिस्टम आधारित तंत्र प्रदान किया गया है ताकि करदाता को या तो अंतर देनदारी का भुगतान करने या अंतर समझने में सक्षम बनाया जा सके। इससे कर अधिकारियों के हस्तक्षेप के बिना, करदाताओं की ओर से स्व-नियमन और समाधान में मदद मिलेगी। प्रपत्र जीएसटीआर-3बी में आईटीसी के अतिरिक्त लाभ के लिए समान प्रणाली आधारित तंत्र प्रदान किया गया है, जो प्रपत्र जीएसटीआर-2बी में एक निश्चित सीमा (वर्तमान में 25 लाख रुपये और 20%) से ऊपर उपलब्ध कराया गया है।

सामान्य पोर्टल पर एक नई कार्यक्षमता उपलब्ध कराई गई है जो अपंजीकृत व्यक्तियों को अस्थायी पंजीकरण लेने और रिफंड के लिए आवेदन करने की अनुमति देती है। इसके अलावा, कुछ परिस्थितियों में अपंजीकृत व्यक्तियों द्वारा रिफंड आवेदन दाखिल करने की विधि और प्रक्रिया परिपत्र संख्या 188/20/2022-जीएसटी दिनांक 27.12.2022 के माध्यम से निर्धारित की गई है।

नकदी प्रवाह में सुधार के उपाय: किसी पंजीकृत व्यक्ति के इलेक्ट्रॉनिक नकदी बहीखाते में शेष राशि को किसी विशिष्ट व्यक्ति के इलेक्ट्रॉनिक नकदी बहीखाते में स्थानांतरित करने का प्रावधान किया गया है। यह प्रावधान करदाताओं को कर अधिकारियों के पास रिफंड का दावा करने की आवश्यकता के बिना, समान पैन वाले पंजीकृत व्यक्तियों के बीच नकद बही में अप्रयुक्त शेष राशि को आसानी से स्थानांतरित करने में मदद करेगा। इससे व्यवसाय करने का अवसर मिलेगा और ऐसे करदाताओं के लिए तरलता और नकदी प्रवाह में सुधार होगा।

जीएसटी परिषद ने अपनी 47वीं बैठक में कुछ शर्तों के अधीन अपंजीकृत आपूर्तिकर्ताओं और कंपोजीशन करदाताओं को ई-कॉमर्स ऑपरेटरों (ईसीओएस) के माध्यम से माल की अंतर-राज्यीय आपूर्ति करने की अनुमति देने की सिफारिश की। इसके लिए, वित्त अधिनियम, 2023 द्वारा जीएसटी अधिनियम में अपेक्षित संशोधन किए गए हैं और जीएसटी परिषद द्वारा की गई सिफारिश के अनुसार इसे अधिसूचना संख्या 34/2023-सीटी दिनांक 31.07.2023 के माध्यम से अधिसूचित कर दिया गया है, जो 01.10.2023 से प्रभावी है। अनिवार्य पंजीकरण की आवश्यकता से छूट मिलने से लाखों छोटे करदाताओं को लाभ होगा। इससे उनके लिए पंजीकरण की एक सीमा टर्नओवर तक अनिवार्य पंजीकरण के बिना अपना सामान बेचने के लिए विशाल ई-कॉमर्स बाजार खुल जाएगा। ई-कॉमर्स ऑपरेटर (ईसीओ) के माध्यम से माल की अंतर-राज्यीय आपूर्ति करने के लाभ का विस्तार करदाताओं तक करने से छोटे व्यवसायों को समर्थन देने के लिए सरकार की प्रतिबद्धता का पता चलता है।

दिनांक 28.09.2022 की अधिसूचना सं. 18/2022- केंद्रीय कर जो 01.10.2022 से प्रभावी है, के माध्यम से रिटर्न के सुधार/ संशोधन/ क्रेडिट नोट जारी करने और इनपुट टैक्स क्रेडिट का लाभ उठाने की समय सीमा को वित्त वर्ष की समाप्ति जिससे विवरण संबंधित हैं, के बाद नवंबर के 30वें दिन तक बढ़ाने के लिए सीजीएसटी अधिनियम में संशोधन लाए गए हैं। पहले इसे सितंबर महीने के लिए रिटर्न प्रस्तुत करने की नियत तारीख तक अनुमति दी गई थी। इससे करदाताओं को रिटर्न में सुधार/संशोधन, क्रेडिट नोट जारी करने और इनपुट टैक्स क्रेडिट का लाभ उठाने के लिए अतिरिक्त समय मिलता है।

20 करोड़ रुपये तक के टर्नओवर वाले पंजीकृत व्यक्तियों द्वारा प्रपत्र जीएसटीआर-9/ जीएसटीआर-9सी को देरी से दाखिल करने के लिए विलंब शुल्क को संबंधित वित्त वर्ष में करदाताओं के कुल टर्नओवर से जोड़कर तर्कसंगत बनाया गया है।

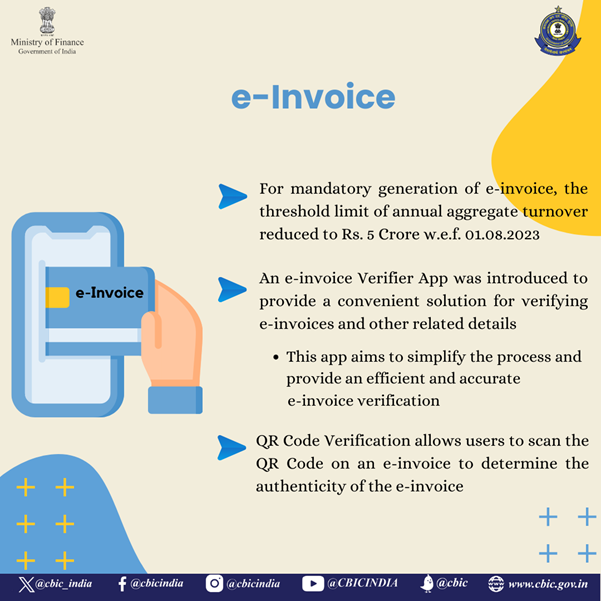

500 करोड़ रुपये और उससे अधिक के वार्षिक कुल कारोबार वाले करदाताओं के लिए बी2बी लेनदेन के साथ-साथ निर्यात के को ध्यान में रखते हुए 01.10.2020 से भारत में ई-इनवॉयसिंग प्रणाली शुरू की गई थी। समय के साथ इस सीमा को उत्तरोत्तर कम कर दिया गया और 01.10.2022 से इसे घटाकर 10 करोड़ रुपये कर दिया गया। अधिसूचना संख्या 10/2023- केंद्रीय कर दिनांक 10.05.2023 के माध्यम से 01.08.2023 से इस सीमा को घटाकर 5 करोड़ रुपये कर दिया गया है।

करदाताओं को ऊंचे विलंब शुल्क से राहत के रूप में, अधिसूचना संख्या 07/23- सीटी दिनांक 31.03.2023 के माध्यम से, वित्त वर्ष 2017-18 से वित्त वर्ष 2021-22 के लिए प्रपत्र जीएसटीआर-9 / जीएसटीआर-9सी दाखिल करने में देरी के लिए देय विलंब शुल्क 01.04.23 से 30.06.23 के बीच दाखिल करने पर अधिकतम सीमा 20,000/- रुपये (10,000/- + 10,000/- रुपये) थी और अधिसूचना संख्या 25/2023- सीटी दिनांक 17.07.2023 के माध्यम से देय तिथि 31.08.2023 तक बढ़ा दी गई थी।

इसके अलावा, अधिसूचना संख्या 08/23- सीटी दिनांक 31.03.2023 के तहत, प्रपत्र जीएसटीआर-10 में अंतिम रिटर्न 01.04.23 से 30.06.23 के बीच फाइल करने की स्थिति में इसमें हुई देरी के लिए देय विलंब शुल्क को अधिकतम 1,000/- रुपये (500/- + 500/- रुपये) तक सीमित कर दिया गया था और अधिसूचना संख्या 26/2023- सीटी दिनांक 17.07.2023 के माध्यम से नियत तिथि को 31.08.2023 तक बढ़ा दिया गया था।

अधिसूचना सं. 06/2023-सीटी दिनांक 31.03.2023 के माध्यम से धारा 62 के तहत जारी किए गए सर्वोत्तम निर्णय मूल्यांकन आदेशों की वापसी के लिए ऐसे मामलों को एक सशर्त माफी योजना प्रदान की गई थी, जहां 28.02.2023 को या उससे पहले जारी किए गए मूल्यांकन आदेश की सेवा की तारीख से 30 दिनों के भीतर वैध रिटर्न प्रस्तुत नहीं किया गया था और यदि लंबित रिटर्न 30.06.2023 को या उससे पहले दाखिल किया गया है। इसके अलावा, लंबित रिटर्न दाखिल करने की ऐसी तारीख अधिसूचना संख्या 24/2023- सीटी दिनांक 17.07.2023 के माध्यम से 31.08.2023 तक बढ़ा दी गई थी।

अधिसूचना सं. 03/2023- सीटी दिनांक 31.03.2023 के माध्यम से, ऐसे पंजीकरण के लिए जो 31.12.2022 को या उससे पहले रिटर्न दाखिल न करने के कारण रद्द कर दिए गए थे और निरसन के लिए आवेदन दायर नहीं किया गया था या अपील खारिज कर दी गई है या निर्दिष्ट समय के भीतर अपील लंबित है, पंजीकरण के निरस्तीकरण को रद्द करने के लिए आवेदन दाखिल करने की समय सीमा 30.06.2023 तक बढ़ा दी गई थी। इसके अलावा, अधिसूचना संख्या 23/2023-सीटी दिनांक 17.07.2023 के माध्यम से, पंजीकरण को रद्द करने के लिए आवेदन दाखिल करने की समय सीमा 31.08.2023 तक बढ़ा दी गई थी।

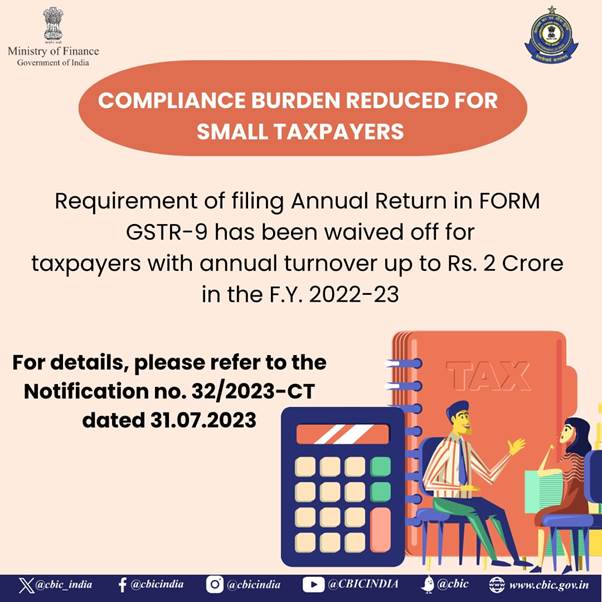

अधिसूचना सं. 32/2023- सीटी दिनांक 31.07.2023 के माध्यम से, पंजीकृत व्यक्ति, जिसका वित्त वर्ष 2022-23 में कुल कारोबार दो करोड़ रुपये तक है, को उक्त वित्त वर्ष के लिए वार्षिक रिटर्न दाखिल करने से छूट दी गई है।

अधिसूचना सं. 33/2023- सीटी दिनांक 31.07.2023 के माध्यम से, 'अकाउंट एग्रीगेटर' को उन प्रणालियों के रूप में अधिसूचित किया गया है जिनके साथ पंजीकृत व्यक्ति/ करदाता द्वारा दी गई सहमति के आधार पर सामान्य पोर्टल द्वारा जानकारी साझा की जा सकती है। इससे एमएसएमई को उनके जीएसटी पंजीकरण के आधार पर कर्ज/ व्यावसायिक ऋण प्राप्त करने में मदद मिलेगी।

जीएसटी परिषद की सिफारिश के आधार पर जीएसटी अधिनियम के कुछ प्रावधानों को सरल और अपराधमुक्त करने के क्रम में सीजीएसटी अधिनियम, 2017 के प्रावधानों में संशोधन किए गए हैं।

वस्तु एवं सेवा कर अपीलीय न्यायाधिकरण का गठन: जीएसटी अपीलीय न्यायाधिकरण के गठन के लिए जीएसटी परिषद द्वारा अनुशंसित सीजीएसटी अधिनियम, 2017 में अपेक्षित संशोधन किया गया है। ट्रिब्यूनल के कामकाज के लिए आगे के कदम उठाए जा रहे हैं।

कारोबारी सुगमता को और बढ़ाने के उद्देश्य से, आरसीएम आधार पर शुल्क का भुगतान करने वाले जीटीएएस को अग्रेषित शुल्क तंत्र के तहत जीएसटी का भुगतान करने का विकल्प दिया गया है। व्यापार अनुकूल उपाय के रूप में, जीटीएएस को हर साल अग्रेषित शुल्क के तहत जीएसटी का भुगतान करने के लिए घोषणा (डिक्लेयरेशन) दाखिल करने की आवश्यकता नहीं है। यदि उन्होंने किसी विशेष वित्त वर्ष के लिए इस विकल्प का प्रयोग किया है, तो जब तक कि वे यह घोषणा दाखिल नहीं करते कि वे रिवर्स चार्ज मैकेनिज्म (आरसीएम) पर वापस लौटना चाहते हैं तो यह माना जाएगा कि उन्होंने अगले और भविष्य के वित्त वर्षों के लिए इसका प्रयोग किया है।

स्टार्ट-अप को प्रोत्साहित करने के लिए इसरो, एंट्रिक्स कॉरपोरेशन लिमिटेड और न्यू स्पेस इंडिया लिमिटेड (एनएसआईएल) द्वारा आपूर्ति की जाने वाली सैटेलाइट लॉन्च सेवाओं पर जीएसटी छूट को निजी क्षेत्र की कंपनियों द्वारा आपूर्ति की जाने वाली ऐसी सेवाओं तक भी बढ़ा दिया गया है।

ऑनलाइन गेमिंग पर जीएसटी के मुद्दे पर जीएसटी परिषद ने अपनी 51वीं जीएसटी परिषद की बैठक में लंबे समय से लंबित मुद्दे को अंतिम रूप देते हुए निर्णय लिया।

52वीं जीएसटी परिषद ने सरकारी अधिकारियों को आपूर्ति की जाने वाली जल आपूर्ति, सार्वजनिक स्वास्थ्य, स्वच्छता संरक्षण, ठोस अपशिष्ट प्रबंधन और झुग्गी सुधार और उन्नयन सेवाओं को छूट देने की सिफारिश की है।

मेरा बिल मेरा अधिकार योजना चुनिंदा राज्यों/ केंद्रशासित प्रदेशों में एक पायलट प्रोजेक्ट के रूप में शुरू की गई है, जिसमें मेरा बिल मेरा अधिकार एप्लिकेशन पर बी2सी चालान अपलोड करने वाले व्यक्तियों को पुरस्कार प्रदान किया जाता है, ताकि उपभोक्ताओं को उनकी खरीद के लिए जीएसटी चालान की मांग करने के लिए प्रोत्साहित किया जा सके, जिससे वाणिज्यिक लेन-देन में पारदर्शिता और जवाबदेही को बढ़ावा मिले।

परिपत्र सं. 199/11/2023- जीएसटी दिनांक 17.07.2023 के माध्यम से, यह स्पष्ट किया गया है कि इनपुट सेवा वितरक (1एसडी) तंत्र जीएसटी कानून के वर्तमान प्रावधानों के अनुसार तीसरे पक्ष से प्राप्त सामान्य इनपुट सेवाओं के इनपुट टैक्स क्रेडिट को विशिष्ट व्यक्तियों को वितरित करने के लिए अनिवार्य नहीं है, और एक विशिष्ट व्यक्ति द्वारा दूसरे विशिष्ट व्यक्ति को प्रदान की जाने वाली आंतरिक रूप से उत्पन्न सेवाओं पर कर देयता से संबंधित मुद्दों को स्पष्ट करने के लिए भी अनिवार्य नहीं है।

सीजीएसटी नियम, 2017 के नियम 9 और नियम 25 में संशोधन किया गया है, ताकि व्यावसायिक परिसर के भौतिक सत्यापन के लिए आवेदक की उपस्थिति की आवश्यकता को दूर किया जा सके और साथ ही ज्यादा जोखिम वाले मामलों में भी भौतिक सत्यापन प्रदान किया जा सके, जहां आधार प्रमाणित हो चुका हो।

जीएसटी परिषद की अनुशंसा पर, केंद्रीय वस्तु एवं सेवा कर (संशोधन) अधिनियम, 2023 और एकीकृत वस्तु एवं सेवा कर (संशोधन) अधिनियम, 2023 के माध्यम से कैसीनो, घुड़दौड़ और ऑनलाइन गेमिंग में आपूर्ति के कराधान पर स्पष्टता प्रदान करने के लिए सीजीएसटी अधिनियम 2017 और आईजीएसटी अधिनियम 2017 में कुछ संशोधन किए गए हैं, जो 01.10.2023 से प्रभावी हैं। ये संशोधन अन्य बातों के साथ-साथ भारत में स्थित ऑनलाइन मनी गेमिंग के आपूर्तिकर्ताओं को भारत के बाहर स्थित ऑनलाइन मनी गेमिंग के आपूर्तिकर्ताओं को समान अवसर प्रदान करते हैं जो भारत में प्राप्तकर्ताओं को ऑनलाइन मनी गेमिंग की आपूर्ति करते हैं। ऑनलाइन मनी गेमिंग के ऐसे विदेशी आपूर्तिकर्ताओं के लिए पंजीकरण अनिवार्य कर दिया गया है और जीएसटी कानून के तहत प्रावधानों के उल्लंघन के मामले में ऐसे आपूर्तिकर्ताओं के खिलाफ दंडात्मक कार्रवाई के प्रावधान किए गए हैं, जिसमें उनकी वेबसाइटों को ब्लॉक करना भी शामिल है। इसके अलावा, परिषद ने अन्य बातों के साथ-साथ फैसला लिया कि राजस्व डेटा और हितधारकों की प्रतिक्रिया को शामिल करने वाली स्थिति रिपोर्ट के आधार पर, कार्यान्वयन के छह महीने बाद परिषद द्वारा व्यापार और उद्योग और अन्य हितधारकों पर इन संशोधनों के प्रभाव की समीक्षा की जाएगी।

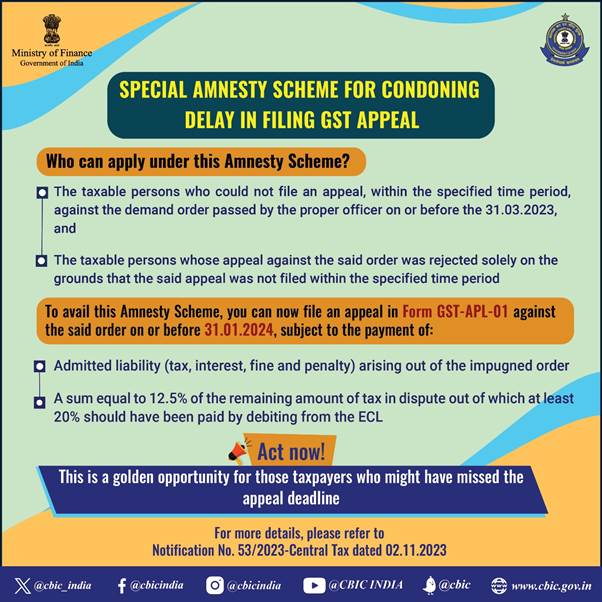

ऐसे मामलों में मांग आदेशों के खिलाफ अपील दायर करने के लिए माफी योजना, जहां स्वीकार्य समय अवधि के भीतर अपील दायर नहीं की जा सकती:

परिषद ने कर लगने योग्य व्यक्तियों के लिए एक माफी योजना प्रदान करने की सिफारिश की है, जो 31 मार्च, 2023 को या उससे पहले पारित मांग आदेश के खिलाफ सीजीएसटी अधिनियम, 2017 की धारा 107 के तहत अपील दायर नहीं कर सके, या जिनकी उक्त आदेश के खिलाफ अपील को केवल इस आधार पर खारिज कर दिया गया कि उक्त अपील धारा 107 की उप-धारा (1) में निर्दिष्ट समय अवधि के भीतर दायर नहीं की गई थी। ऐसे सभी मामलों में, करदाताओं को 31 जनवरी 2024 तक ऐसे आदेशों के खिलाफ अपील दायर करने की अनुमति दी जाएगी, बशर्ते कि विवादित कर की 12.5% की धनराशि का पहले भुगतान किया जाए, जिसमें से कम से कम 20% (अर्थात् विवाद के अधीन कर का 2.5%) इलेक्ट्रॉनिक कैश लेजर से डेबिट किया जाना चाहिए। इससे बड़ी संख्या में करदाताओं को सहूलियत होगी, जो पूर्व में निर्धारित समय के भीतर अपील दायर नहीं कर पाते थे।

एक वर्ष पूरा होने के बाद अनंतिम रूप से कुर्क की गई संपत्ति की स्वतः बहाली का प्रावधान: परिषद ने सीजीएसटी नियम, 2017 के नियम 159 के उप-नियम (2) और फॉर्म जीएसटी डीआरसी-22 में संशोधन की सिफारिश की है ताकि यह प्रावधान किया जा सके कि फॉर्म जीएसटी डीआरसी-22 में अनंतिम कुर्की का आदेश उक्त आदेश की तारीख से एक वर्ष की समाप्ति के बाद मान्य नहीं होगा। इससे आयुक्त से अलग विशिष्ट लिखित आदेश की आवश्यकता के बिना, एक वर्ष की अवधि समाप्त होने के बाद अनंतिम रूप से संलग्न संपत्तियों को जारी करने की सुविधा मिलेगी।

सीमा शुल्क

(क) नियामकीय और नीतिगत पहल: -

बुनियादी सीमा शुल्क दरों की संख्या को युक्तिसंगत बनाना: कपड़ा और कृषि के अलावा अन्य वस्तुओं पर बुनियादी सीमा शुल्क दरों की संख्या 21 से घटाकर 13 कर दी गई। यह आयातकों के लिए कर अनुपालन को आसान बनाने के लिए व्यापार को सुविधाजनक बनाने के उपाय के रूप में किया गया था।

सीमा शुल्क अधिनियम, 1962 के तहत अपराधों के लिए विनियामक अनुपालन का विनियमन: सीबीआईसी ने सीमा शुल्क अधिनियम, 1962 के तहत दंडनीय अपराधों के संबंध में गिरफ्तारी, अभियोजन और जमानत के लिए दिशानिर्देशों को संशोधित करके गैर-अपराधीकरण की दिशा में महत्वपूर्ण कदम उठाए। इसके तहत, संबंधित अपराधों के लिए गिरफ्तारी के उद्देश्य से सामान, सोने की तस्करी की सीमा 20 से बढ़कर 50 लाख रुपये तक बढ़ गई। इसी तरह, वाणिज्यिक धोखाधड़ी के संबंध में, गिरफ्तारी के प्रयोजनों के लिए मौद्रिक सीमा 1 करोड़ रुपये से बढ़ाकर 2 करोड़ रुपये कर दी गई है। (परिपत्र संख्या 12/2022-सीमा शुल्क दिनांक 16.08.2022 और परिपत्र संख्या 13/2022-सीमा शुल्क दिनांक 16.08.2022 और परिपत्र संख्या 15/2022-सीमा शुल्क दिनांक 23.08.2022 देखें)

सभी गैर-टैरिफ उपायों के लिए सेंट्रल रिपॉजिटरी: समय-समय पर, कई सरकारी एजेंसियां विभिन्न रूपों में अपने डोमेन से संबंधित गैर-टैरिफ उपाय (एनटीएमएस) करती हैं, और इससे उपभोक्ता स्वास्थ्य (मानकों, प्रमाणीकरण, लेबलिंग) की सुरक्षा, पर्यावरण की सुरक्षा (आयात प्रतिबंध) सहित कई उद्देश्य पूरे होते हैं। सीबीआईसी ने सभी पीजीए द्वारा जारी एनटीएमएस की मैपिंग के लिए एक केंद्रीकृत नियंत्रण संख्या (सीसीएन) जारी करने के लिए विश्व स्तर पर स्वीकृत अंकटाड पद्धति पर आधारित एक तंत्र बनाया। ये सीसीएन व्यापार के साथ-साथ विभागीय अधिकारियों के लिए एनटीएम के अस्तित्व के बारे में तैयार संदर्भ के लिए एक केंद्रीय भंडार के रूप में कार्य करते हैं जो विभिन्न पीजीएएस द्वारा जारी किए गए हैं। सीबीआईसी पहले ही पीजीएएस के साथ कई संवेदीकरण और जागरूकता सत्र आयोजित कर चुका है। कई पीजीएएस में एनटीएमएस और संबद्ध सीसीएनएस को मार्च 2023 तक व्यापार की जानकारी और पालन के लिए कर सूचना पोर्टल पर प्रकाशित किया गया है।

मानकीकृत परीक्षण आदेश: बंदरगाहों पर सीमा शुल्क प्रक्रियाओं में एकरूपता सुनिश्चित करने के अपने प्रयास में, सीबीआईसी ने देश भर के सभी सीमा शुल्क स्टेशनों पर जोखिम आधारित समान परीक्षण आदेश जारी करने का निर्णय लिया है। जिन मामलों में जोखिम प्रबंधन प्रणाली (आरएमएस) द्वारा जांच के लिए कार्गो का चयन किया जाता है, वहां सीबीआईसी ने चरणबद्ध तरीके से सिस्टम-जनरेटेड केंद्रीकृत परीक्षण आदेशों को लागू किया है। मानक परीक्षा आदेश की कार्यक्षमता से परीक्षण में एकरूपता बढ़ने और प्रक्रिया में लगने वाले समय के साथ-साथ संबंधित लागत कम होने की उम्मीद है।

24*7 सीमा शुल्क मंजूरी: भारतीय सीमा शुल्क सीमा पार व्यापार से जुड़े लोगों को 24 घंटे सेवा वितरण सुनिश्चित करने के लिए प्रतिबद्ध है। इस प्रयास में, सीबीआईसी ने देश भर के कई बंदरगाहों और एयर कार्गो परिसरों में 24x7 सीमा शुल्क निकासी की सुविधा सुनिश्चित की है। वर्तमान में यह सुविधा 20 बंदरगाहों और 17 हवाई अड्डों पर उपलब्ध है। इसके अलावा, सीमा शुल्क बंदरगाहों और हवाई अड्डों पर सीमा शुल्क अधिकारियों द्वारा प्रदान की गई 24X7 सेवाओं के संबंध में कोई मर्चेंट ओवर टाइम (एमओटी) शुल्क एकत्र करने की आवश्यकता नहीं है। अब यह सुविधा आईसीडीएस तक भी बढ़ा दी गई है। (परिपत्र संख्या 11/2022- सीमा शुल्क दिनांक 29.07.2022 देखें)

आभूषण पुनः आयात के लिए ई-कॉमर्स प्रक्रिया: वर्ष 2022 के बजट में ई-कॉमर्स के माध्यम से आभूषणों के निर्यात की सुविधा के लिए एक सरलीकृत नियामक ढांचे के कार्यान्वयन की घोषणा की गई थी। इस क्रम में, सीबीआईसी ने अंतर्राष्ट्रीय कूरियर टर्मिनल (1CTS) के माध्यम से आभूषणों के ई-कॉमर्स निर्यात के लिए एक सरलीकृत नियामक ढांचा तैयार किया है। ई-कॉमर्स व्यवसाय की आवश्यकता को समायोजित करने के लिए, इसमें आभूषणों की वापसी के लिए एक पुन: आयात प्रक्रिया शामिल है। कूरियर टर्मिनलों के माध्यम से आभूषणों के ई-कॉमर्स निर्यात को सुविधाजनक बनाने के लिए शुरू किए गए प्रक्रियात्मक और विधायी परिवर्तनों का उद्देश्य अंतरराष्ट्रीय बाजारों में मेक इन इंडिया ब्रांड का समर्थन करना और तेजी से विकसित हो रहे वैश्विक ई-मार्केट क्षेत्र का लाभ उठाते हुए भारतीय आभूषण निर्यात की प्रतिस्पर्धात्मकता को बढ़ाना है। (परिपत्र संख्या 09/2022- सीमा शुल्क दिनांक 30.06.2022 देखें)

डाक मार्ग के माध्यम से निर्यात की इलेक्ट्रॉनिक फाइलिंग और निकासी: डाक विभाग ने, सीबीआईसी के सहयोग से, पोस्टल बिल ऑफ एक्सपोर्ट (पीबीई) की इलेक्ट्रॉनिक फाइलिंग और प्रोसेसिंग के लिए एक पोस्टल बिल ऑफ एक्सपोर्ट (पीबीई) ऑटोमेशन सिस्टम विकसित किया है। नई प्रणाली के तहत, किसी निर्यातक को पीबीई दाखिल करने और निर्यात पार्सल प्रस्तुत करने के लिए विदेशी डाकघर (एफपीओ) पर जाने की आवश्यकता नहीं है। बल्कि, वह अपने घर/ कार्यालय से पीबीई ऑनलाइन दाखिल करने और निर्यात पार्सल को नजदीकी बुकिंग डाकघर में डाक अधिकारियों को सौंपने में सक्षम है। डाक अधिकारी बुकिंग डाकघर से एफपीओ तक निर्यात पार्सल के सुरक्षित परिवहन की व्यवस्था करेंगे, जहां सीमा शुल्क निकासी होगी। इलेक्ट्रॉनिक घोषणा और प्रसंस्करण विनियम, 2022 को अधिसूचित किया गया है। (अधिसूचना 104/2022-सीमा शुल्क एन टी दिनांक 09.12.2022 देखें)

(ख) तकनीकी पहल

भारतीय सीमा शुल्क इलेक्ट्रॉनिक वाणिज्य/ इलेक्ट्रॉनिक डेटा इंटरचेंज (आइसगेट) 2.0: आइसगेट 2.0 वेबसाइट एक पूरी तरह से दो भाषाओं वाली वेबसाइट है जिसे बेहतर उपयोगकर्ता अनुभव के लिए समकालीन उपयोगकर्ता इंटरफेस प्रदान करने के लिए डिजाइन किया गया है। पूछताछ के लिए गए बिना व्यक्तिगत डैशबोर्ड में मैसेज फाइलिंग स्टेटस, टिकटों का विवरण, रिफंड और शुल्क भुगतान आदि महत्वपूर्ण जानकारियां दिखाने के लिए नई सुविधा 'विजेट' भी प्रदान की जा रही है। विजेट्स में उपलब्ध डेटा भी डाउनलोड करने योग्य है। पंजीकृत उपयोगकर्ताओं को उन घटनाओं या बातों को चुनने के लिए अनुकूलित अधिसूचना सुविधा प्रदान की जा रही है जिनके लिए वे सूचनाएं प्राप्त करना चाहते हैं। पंजीकृत उपयोगकर्ता आइसगेट पर ऑनलाइन वेब फॉर्म का उपयोग करके अपने दस्तावेज़ स्वयं दाखिल कर सकते हैं, जो पहले ऑफ़लाइन वेब फॉर्म से एक उन्नति है।

अज्ञात वृद्धि तंत्र (एईएम): व्यापार सुविधा और त्वरित शिकायत निवारण के उपाय के रूप में, सीबीआईसी ने आइसगेट पंजीकृत उपयोगकर्ताओं के लिए अज्ञात वृद्धि तंत्र लागू किया है, जहां कोई भी व्यक्ति फेसलेस मूल्यांकन के तहत बिल ऑफ एंट्री क्लीयरेंस में देरी से संबंधित शिकायतें प्रस्तुत कर सकता है। बाद में मंजूरी में देरी को संबंधित फेसलेस मूल्यांकन अधिकारियों को भेज दिया जाता है। अनाम वृद्धि सुविधा उपयोगकर्ताओं को अंतिम समाधान तक उनके द्वारा प्रस्तुत शिकायतों की स्थिति को ट्रैक करने में भी सक्षम बनाती है।

इलेक्ट्रॉनिक कैश लेजर: इलेक्ट्रॉनिक कैश लेजर (ईसीएल) ने आयातक, निर्यातक, या ड्यूटी, शुल्क आदि का भुगतान करने के लिए उत्तरदायी किसी भी व्यक्ति को वर्तमान में किए जा रहे लेनदेन के अनुसार भुगतान के बजाय सरकार के साथ अग्रिम जमा करने में सक्षम बनाया है, जिसे इस अधिनियम के तहत या उस समय लागू किसी अन्य कानून के तहत उसकी देनदारियों का भुगतान करने के लिए उपयोग किया जा सकता है। इसने ईसीएल में जमा की जाने वाली अग्रिम राशि जमा करने की सुविधा सुनिश्चित की है जिसका हिसाब भारत के सार्वजनिक खाते में किया जाएगा। जमा राशि ब्याज रहित होगी। इस तरह की जमा राशि का उपयोग ईसीएल से विधिवत डेबिट करके सीमा शुल्क से संबंधित धनराशि और अन्य राशियों के भुगतान के लिए किया जाता है।

निर्यातित उत्पादों पर शुल्क और करों की छूट के लिए ई-स्क्रिप की प्रणाली (आरओडीटीईपी): आरओडीटीईपी में ई-स्क्रिप की व्यवस्था हाल ही में सक्षम की गई है। यह हस्तांतरणीय शुल्क क्रेडिट/ इलेक्ट्रॉनिक स्क्रिप (ई-स्क्रिप) के रूप में निर्यात छूट जारी करने में सक्षम बनाता है जिसे केंद्रीय अप्रत्यक्ष कर और सीमा शुल्क बोर्ड (सीबीआईसी) द्वारा इलेक्ट्रॉनिक लेजर में बनाए रखा जाता है। इस संशोधित एंड-टू-एंड स्वचालित योजना का उद्देश्य घरेलू उद्योग को विदेश में समान अवसर प्रदान करके भारतीय निर्यात को बढ़ावा देना है।

(ग) बुनियादी ढांचागत पहल: -

कोलकाता बंदरगाह पर सीमा शुल्क प्री-गेट प्रोसेसिंग सुविधा: पोर्ट गेट पर प्रतिबंधित अंतिम छोर (लास्ट माइल) तक 24X7 संपर्क के मुद्दे के कारण, व्यापार को कोलकाता बंदरगाह के प्रवेश द्वार पर हर समय रहने वाली व्यस्तता का सामना करना पड़ता था। निर्यात कंटेनरों के रुकने के समय को कम करने और बंदरगाह पर भीड़भाड़ को कम करने के उद्देश्य से, 25,900 वर्ग मीटर की प्री-गेट सुविधा को निर्यात बाध्य कंटेनरों के लिए पार्किंग सुविधा के रूप में अधिसूचित किया गया था, जिससे सभी सड़क-जनित निर्यात लोड कंटेनरों को अनुमति दी गई, जिनमें कंटेनर फ्रेट स्टेशन (सीएफएसएस) और डायरेक्ट पोर्ट एंट्री (डीपीई)-सुविधा वाले भरे हुए और सील किए गए कंटेनर कार्गो को इस सुविधा के माध्यम से भेजा जाना भी शामिल था।

केंद्रीय राजस्व नियंत्रण प्रयोगशालाओं (सीआरसीएल) का उन्नयन और आधुनिकीकरण: केंद्रीय राजस्व नियंत्रण प्रयोगशाला (सीआरसीएल) शुल्कों के उचित मूल्यांकन को सक्षम करने के लिए विभिन्न व्यापार वस्तुओं के नमूनों के रासायनिक विश्लेषण में क्षेत्रीय स्तर पर सहायता करती है। ये प्रयोगशालाएं सीमा शुल्क अधिनियम, एनडीपीएस अधिनियम, जीएसटी कानून, केंद्रीय उत्पाद शुल्क अधिनियम और पर्यावरण संरक्षण, खाद्य सुरक्षा आदि के उद्देश्य सहित अन्य संबद्ध अधिनियमों को लागू करने में भी सहायता करती हैं। सीबीआईसी ने सीमा शुल्क की इन-हाउस परीक्षण क्षमता को बढ़ाने के उद्देश्य से केंद्रीय राजस्व नियंत्रण प्रयोगशाला (सीआरसीएल) में उन्नत परीक्षण उपकरण शामिल किए हैं, जिससे आयात और निर्यात को त्वरित मंजूरी मिल सके।

जहाज बोर्डिंग अधिकारी द्वारा उपयोग के लिए कैमरा युक्त जैकेट: बोर्डिंग अधिकारी भारतीय सीमा शुल्क के चेहरे के रूप में कार्य करते हैं क्योंकि वे भारतीय बंदरगाहों पर पहली बार आगमन पर विदेशी जहाज को देखने वाले पहले सरकारी अधिकारी होते हैं। उनके कर्तव्यों के निष्पादन और उनके कर्तव्यों के दौरान बातचीत के लिए पूर्ण पारदर्शिता, वैधता और जवाबदेही बनाए रखने की आवश्यकता होती है। इसलिए, 15/04/2023 से बंदरगाह पर बोर्डिंग अधिकारियों के लिए जैकेट पहनने वाले कैमरे का उपयोग करने का निर्णय लिया गया है। इससे बोर्ड पर भौतिक जांच करते समय पारदर्शिता बढ़ेगी और किसी अपराध या संदिग्ध अपराध के मामले में साक्ष्य भी उपलब्ध होंगे।

****

एमजी/एआर/एमपी/एजे

(रिलीज़ आईडी: 1994460)

आगंतुक पटल : 817